2020-12-18 09:12 | 來源:時間財經 | 作者:俠名 | [銀行] 字號變大| 字號變小

廣州銀行為1996年成立的城商行,機構網點覆蓋珠三角,輻射長三角,除省內11家分行外,2011年正式成立南京分行,業務范圍延伸至長三角。...

近日,廣州銀行股份有限公司(下稱“廣州銀行”)IPO獲證監會反饋。廣州銀行需要對規范性、信息披露、財務會計等方面共計51項問題進行回復。

時間財經注意到,廣州銀行作為廣州的城商行,前三大貸款客戶均為江蘇南通的房地產業和建筑業。更匪夷所思的是,第二大房企貸款客戶借款本金近30億元,過去一年本金僅還款5000萬元。

針對上述相關問題,時間財經聯系廣州銀行,并未獲正面回復。“企業貸和個人貸還是不一樣的,具體怎么弄,估計是商量的結果,可以是先少還,到末尾多還。如果每年都償還5000萬,12年都還不清。”上海中原地產分析師盧文曦告訴時間財經。

廣州銀行的控股股東是廣州金融控股集團有限公司(下稱“廣州金控”),該公司直接和間接持有廣州銀行股份數量為49.81億股,占該行發行前股份總數的比例為42.30%。招股書顯示,廣州銀行此次擬公開發行的股票數量不超過39.25億股,保薦機構為國泰君安證券。募集資金扣除發行費用后,將全部用于補充資本金。

前三大貸款客戶均在江蘇南通

廣州銀行為1996年成立的城商行,機構網點覆蓋珠三角,輻射長三角,除省內11家分行外,2011年正式成立南京分行,業務范圍延伸至長三角。

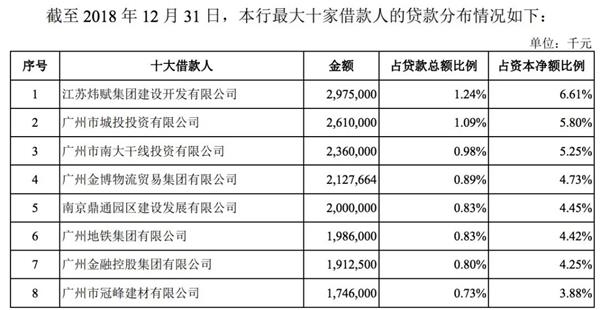

截至2019年12月31日,廣州銀行前三大貸款客戶均為江蘇南通房企或房屋建筑公司,分別為南通天一置業有限公司(下稱“天一置業”)、江蘇煒賦集團建設開發有限公司(下稱“煒賦建設”)和南通經濟技術開發區新農村建設有限公司(下稱“南通新農村建設”),合計貸款額占資本凈額比例為17.68%。

據天眼查,天一置業為南通市政府融資平臺之一南通市崇川城市建設投資有限公司(下稱“南通崇川城建”)全資子公司,南通崇川城建實際控制人為南通市崇川區財政局,煒賦建設大部分股東為南通市相關部門,南通新農村建設實際控制人為南通市政府。

從時間軸上來看,2018年,廣州銀行借給煒賦建設29.75億元(合同期限:2018/01/03-2030/01/03),2019年,煒賦建設還款5000萬元。與此同時,2019年,廣州銀行借給天一置業也是29.75億元(合同期限:2019/01/02-2027/01/02)。

來源:廣州銀行招股書

匪夷所思的是,廣州銀行作為廣州的城商行,為何前三大貸款客戶均為江蘇南通的企業?廣州銀行2018年借給煒賦建設29.75億元,期限12年,為何高達近30億元的借款,煒賦建設一年本金卻僅還款5000萬元?若本金每年僅償還5000萬元,則12年僅能償還6億元。對于該項貸款業務,具體還款的細則是什么?

此外,天眼查顯示,2020年7月,煒賦建設注冊資本減少4個億。按照減少注冊資本的流程,此事應經債權人同意。房企煒賦建設減少注冊資本一事,廣州銀行是否知情?

針對上述問題,廣州銀行并未直接回復。廣州銀行對時間財經表示,2017-2019年,我行發放貸款和墊款主要集中在廣州地區,發放貸款和墊款的規模逐年增長。同期,我行向廣州地區客戶發放貸款和墊款余額分別為977.68 億元、1426.32億元和 1700.44億元,占發放貸款和墊款總額的比例分別為57.70%、59.46%和57.73%。截至目前,我行不存在對自身生產經營有重大影響的訴訟和仲裁案件,當前我行發行上市工作正在有序展開。

違規融資遭監管問責

值得注意的是,因向地方政府違規提供融資,廣州銀行多次遭監管問責。

據招股書,中國銀監會廣東監管局《現場檢查意見書》(粵銀監辦發[2017]313號)顯示,廣州銀行存在1起向異地地方政府融資平臺提供流動資金融資的不當交易;中國銀保監會廣東監管局《現場檢查意見書》(粵銀保監辦發[2019]468號)顯示,廣州銀行存在1筆違規向地方政府購買服務提供融資。

天一置業作為地方政府融資平臺,廣州銀行依然向其貸款29.75億元的原因是什么?廣州銀行為何屢次發生為地方政府違規提供融資的行為?對此,廣州銀行并未對此直接回復。

不過,時間財經發現,天一置業并未公開發過債券。《17崇川債:2017年南通市崇川區保障性住房建設項目收益債券主動評級報告》顯示,天一置業和天泰置業負責實施南通市崇川城建保障房和安置房建設任務。天一置業主要以滾動開發的模式運作安置性住房項目,前期項目資金主要來源于自有資金、項目借款及前期項目回籠資金。由于安置房項目銷售價格受政府指導價作用,遠低于市價水平,項目毛利率較低。

一位地方銀保監局人士告訴時間財經,地方政府融資平臺貸款是幾年前的提法,主要指政府成立的公司向銀行貸款后,資金給政府使用,公司自身沒有現金流或者現金流不足以覆蓋貸款本息。后來要求整改,如果公司本身能夠有具體項目且依靠自身有歸還貸款的能力就算完成整改,作為監測類管理,就和一般的公司類貸款一樣,如果沒有完成整改,就作為監管類,需要繼續整改。目前,政府城投類企業一般本身有足夠現金流,政府沒有還款義務,但銀行貸款時會考慮背后的政府信用因素,這類企業一般稱為類平臺。

房地產貸款占比逾25%

在貸款業務層面,截至2019年12月31日,廣州銀行貸款客戶主要所處行業為房地產業、租賃和商務服務業及批發和零售業。其中,房地產業占該行公司貸款和墊款總額的25.61%。

廣州銀行2019年的凈利潤為43億元,以銀行7倍市盈率估算,廣州銀行市值約為300億元。由此,可類比目前A股上市公司西安銀行。但是反觀西安銀行,該行房地產貸款占比卻不超過11%,遠遠小于廣州銀行。

而對比廈門銀行、重慶銀行等今年通過IPO審核的城商行,其房地產貸款占比也都小于廣州銀行。截至2016年末、2017年末、2018年6月末,廈門銀行房地產業貸款占銀行企業貸款及墊款總額比例分別為19.53%、18.78%、20.53%;截至2016年末、2017年末、2018年末,重慶銀行房地產業貸款占比分別為16.3%、12.75%、9.03%。

何況,今年開年以來,龍頭房企資金吃緊,福晟、泰禾等中小型房企債務暴雷的新聞已屢見不鮮。“在疫情和經濟下行影響下,生存將成為未來3-5年地產行業的常態。”房地產行業TOP10企業世茂集團董事局副主席、總裁許世壇在今年的中期業績會上談道。

在此背景下,廣州銀行房地產業的貸款占比較高的原因是什么?如何防范地產客戶“暴雷”風險,具體策略是什么?

針對上述問題,廣州銀行并未正面回復時間財經,僅表示:未來該行將厚植珠三角,輻射長三角,提供完善的金融服務。此外,該行也將嚴格執行國家房地產業的有關政策,審慎開展房地產行業貸款業務,對房地產公司貸款進行嚴格管理,定期發布授信指引,并嚴格執行制定的具體業務管理辦法、授信審查指引及業務準入標準,對房地產開發企業的貸款條件進行約定。與此同時,該行也將積極創新服務,通過各項措施改善貸款行業結構,降低系統性風險。

(文章來源:時間財經)

《電鰻快報》

熱門

相關新聞