2020-03-26 08:25 | 來源:新浪財經(jīng) | 作者:俠名 | [科創(chuàng)板] 字號變大| 字號變小

在掉隊一線券商陣營之后,推進公司國際化,全方位服務(wù)客戶跨境需求,實現(xiàn)境內(nèi)境外業(yè)務(wù)一體化,曾一度是光大證券為重整自身一線投行實力而制定的一個長遠戰(zhàn)略規(guī)劃。...

在經(jīng)歷了暴風MPS海外投資風波,頻繁踩雷多個債券投資、股權(quán)質(zhì)押項目后,曾經(jīng)的老牌券商大哥光大證券,正與一線券商的差距越拉越遠。

如今暴風MPS的風波仍未平息,內(nèi)部的人事調(diào)整也還在繼續(xù)。然而,另一場與光大證券相關(guān)聯(lián)的海外收購,卻已然生出了些許風險,恐將再次給走在重塑一流投行道路上的光大證券以一拳重擊。

近日,新浪財經(jīng)在翻看光大證券2015年收購的港股本土證券經(jīng)紀商—新鴻基金融集團有限公司(以下簡稱“新鴻基金融”)的收購材料時發(fā)現(xiàn),基于某些不平等條款的存在,該項收購正暴露出越來越多的風險。

收購標的持續(xù)減值,國際業(yè)務(wù)不溫不火

在掉隊一線券商陣營之后,推進公司國際化,全方位服務(wù)客戶跨境需求,實現(xiàn)境內(nèi)境外業(yè)務(wù)一體化,曾一度是光大證券為重整自身一線投行實力而制定的一個長遠戰(zhàn)略規(guī)劃。

為了實現(xiàn)這個目標,光大證券分別于2011年和2015年,以香港為對外平臺,通過旗下全資子公司光大證券金融控股有限公司(以下簡稱“光證金控”)收購了兩家港資企業(yè),光大證券(國際)有限公司(以下簡稱“光證國際”)和新鴻基金融集團有限公司(以下簡稱“新鴻基金融”)。

或許是因為當初的并購市場火熱,光大證券方面完成了對兩個項目的收購后,最終為公司帶來了折合人民幣16.88億元(以2019年末匯率折算)高額的商譽,其中光新鴻基金融這一個項目,就產(chǎn)生了近13.47億元人民幣的商譽。

高額商譽的產(chǎn)生,意味著公司對收購項目未來的經(jīng)營情況充滿信心。然而事實卻是,從收購至今,光大證券已連續(xù)三次對塊香港資產(chǎn)進行了商譽減值處理,2014年、2017年以及2019年下半年,分別計提了商譽減值人民幣1.66億元、2.17億元和2.64億元,累計共計提商譽減值折合人民幣6.81億元。

盡管因業(yè)務(wù)整合需要,光證國際和新鴻基金融已整體確認為了一個資產(chǎn)組—光大新鴻基,無法確認獨立的商譽減值規(guī)模。但新浪財經(jīng)從相關(guān)人士處獲悉,折算在新鴻基金融的累計減值已超過了人民幣4億元。

事實上,從光大證券近些年披露的年報來看,新鴻基金融的經(jīng)營情況較當年收購時不僅沒有長進,反而有所退步。

財報數(shù)據(jù)顯示,2017年、2018年以及2019年上半年,新鴻基金融分別實現(xiàn)凈利潤1.02億元、0.087億元以及1.11億元。而新鴻基金融在2012年、2013年的凈利潤規(guī)模折合人民幣就已經(jīng)達到了1.80億元和1.55億元。

從今年1月份光大證券對光大新鴻基2019年下半年進行商譽減值計提來看,該項香港資產(chǎn)的2019年全年的經(jīng)營情況應(yīng)該并不好。目前,依然還有10.07億元人民幣的商譽懸掛于光大證券頭頂,如果相關(guān)資產(chǎn)經(jīng)營持續(xù)惡化,或存在繼續(xù)減值的壓力,影響公司利潤。

未披露交易中含賣方認沽權(quán),標的存在喪失控制權(quán)風險

商譽減值對光大證券帶來利潤下滑的影響或許還并不是最嚴重的。在新浪財經(jīng)梳理材料的過程中發(fā)現(xiàn),光證金控在收購新鴻基金融70%股權(quán)的時候,新鴻基金融的實控人新鴻基有限公司(以下簡稱“新鴻基有限”)曾與公司約定了一項認沽權(quán)和再投資股份權(quán)。

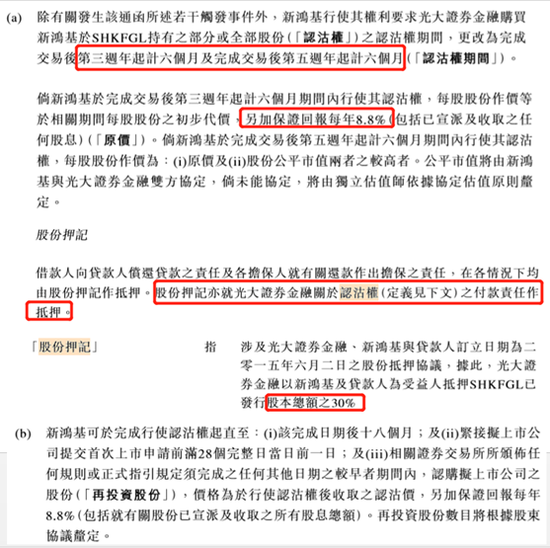

圖:新鴻基有限披露的認沽權(quán)以及股份再投資權(quán)

其中的認沽權(quán)規(guī)定,新鴻基有限有權(quán)在交易完成后第三年開始的六個月以內(nèi)和交易完成后第五年的六個月以內(nèi)要求光證金控購買其剩余的新鴻基金融的股權(quán)。購買價,前一個時間點按原價,另加每年8.8%的回報,后一個時間點則按原價和市價孰高取值。

新鴻基有限為保證自己在行使認沽權(quán)的時候,光證金控能按規(guī)履約支付對價,還用了光證金控已收購的新鴻基金融30%的股權(quán)做抵押。這也就意味著,如果光證金控無法支付認沽款,其抵押的新鴻基金融30%的股份或?qū)⒈黄绒D(zhuǎn)讓對方,從而喪失對新鴻基金融的控股權(quán)。

今年正好是光證金控收購新鴻基金融的第五年,新鴻基有限是否會在這最后的時間點行使認沽權(quán),或?qū)⒃谝欢ǔ潭壬献笥夜獯笞C券香港業(yè)務(wù)未來的發(fā)展。

然而,就是如此重要的收購條款,新浪財經(jīng)發(fā)現(xiàn)光大證券在A股的信息披露公告中卻只字未提,由此可以判斷光大證券內(nèi)部可能存在嚴重的紕漏以及合規(guī)問題。

有投行人士告訴新浪財經(jīng),如今,受疫情影響,全球經(jīng)濟和金融一片混亂,不知道啥時候才能終止亂局。如果金融資產(chǎn)貶值,以往暗中設(shè)有隱藏條件的一些收購,可能會因糾紛而跑到臺前來。

并購形成高額債務(wù),流動性或成較大壓力

從2015年的收購公告中新浪財經(jīng)還發(fā)現(xiàn),為了幫助光證金控順利的完成對新鴻基金融的收購,光大證券為光證金控提供了44億元港幣的擔保,以備其按需進行包括銀行貸款在內(nèi)的債務(wù)融資。

同年8月,光證金控通過招商銀行上海分行發(fā)行了首期4.95億美元(約人民幣31.61億元)的境外債券,并由光大證券向招商銀行上海分行提供反擔保。

2018年8月,光大證券公告稱,因境外業(yè)務(wù)發(fā)展需要,公司全資子公司光證金控需于境外向商業(yè)銀行舉借貸款,并確定由招行上海分行向境外銀團牽頭行永隆銀行提供擔保,公司以反擔保的方式向招商銀行上海分行申請保函,反擔保總金額為35億港元。

從本次反擔保的金額和對象來看,很可能就是為了償還2015年并購發(fā)行的債券。而新浪財經(jīng)從相關(guān)人士處獲悉,光證金控與招商銀行本次簽署的35億港元貸款協(xié)議,有個前置條件,即新鴻基金融或其旗下資產(chǎn)在約定時間完成增資和上市,違約則需提前償還貸款。

將光證國際及新鴻基金融整合后分拆上市,曾經(jīng)是光大證券國際戰(zhàn)略規(guī)劃的一部分,前董事長薛峰曾在2016年8月公開表示,光證國際及新鴻基金融各具優(yōu)勢,相信整合過程較易進行,并爭取最快在明年下半年完成分拆上市。

然而,如今已步入2020年,光大新鴻基不僅還沒有上市,經(jīng)營情況也變得不甚理想。而光大證券進行反擔保的35億港元卻是實實在在的貸款,如若在兩方規(guī)定時間內(nèi)仍未上市,或許會對光大證券未來現(xiàn)金流造成一定影響。

有投行人士告訴新浪財經(jīng),類似于新鴻基金融這樣的香港broker和國內(nèi)的證券公司不太一樣,他們很多是純粹的經(jīng)紀公司,幾乎沒有投行和資產(chǎn)管理的屬性,其估值一般都很低。港股耀才證券金融PE僅有3.42,有海通證券加持的海通國際PE也才7.51。而以當年光證金控收購新鴻基金融的估值來看,PE已經(jīng)達到了30倍左右,可以說是非常貴了。

其實,作為一家老牌專業(yè)券商,光大也曾做過很多投行方面的業(yè)務(wù),絕不會缺乏業(yè)務(wù)經(jīng)驗,也應(yīng)該不會缺乏并購、風控方面的專家,但如今卻屢屢在各類投資項目上拿捏不準,其背后的原因,值得人們深思。(文/云中子)

《電鰻快報》

熱門

信息產(chǎn)業(yè)部備案/許可證編號: 京ICP備17002173號-2 電鰻快報2013-2024 www.13010184.cn

相關(guān)新聞